SCB WEALTH แนะกลยุทธ์ลงทุนปีมังกร ต้องเน้นคุณภาพ ลดความผันผวนครึ่งปีแรก

3840 จำนวนผู้เข้าชม |

นายศรชัย สุเนต์ตา ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารฝ่าย Investment Office and Product Function กลุ่มธุรกิจ Wealth บมจ. ธนาคารไทยพาณิชย์ (SCB) บอกว่า การที่เศรษฐกิจโลกปี 2567 มีแนวโน้มชะลอตัวแตกต่างกันไปแล้วแต่ละประเทศ (Uneven slowdown) แต่สามารถคาดหวังจะเห็นการปรับลดดอกเบี้ยในช่วงครึ่งปีหลัง และยังมีปัจจัยเสี่ยงที่ต้องจับตาอีกหลายประการที่สามารถกดดันให้บรรยากาศการลงทุนมีความผันผวน ทั้งภาวะเศรษฐกิจเติบโตช้า แต่เงินเฟ้อสูง (Stagflation) ธุรกิจมีหนี้ใกล้ครบกำหนดจำนวนมาก อาจมีความเสี่ยงต้องกู้ยืมใหม่ (rollover) ด้วยอัตราดอกเบี้ยที่สูงขึ้นมาก ความไม่แน่นอนทางการเมืองจากการเลือกตั้งในประเทศหลักๆ และสภาพคล่องทั่วโลกมีแนวโน้มลดลงจากการใช้นโยบายดูดเงินในระบบกลับออกมา (Quantitative Tightening - QT) ทำให้แนะนำให้ระมัดระวังการลงทุน โดยแบ่งเงินลงทุนในต่างประเทศ ที่มีโอกาสรับผลตอบแทนที่ดี จากส่วนต่างอัตราดอกเบี้ยที่สูงกว่าไทย เน้นไปที่สินทรัพย์ที่มีคุณภาพสูง ไม่ว่าจะเป็นพันธบัตรรัฐบาล หรือหุ้นกู้คุณภาพสูง (Investment Grade) หลีกเลี่ยงการลงทุนในหุ้นกู้ที่มีความเสี่ยงสูง (High Yield)

ส่วนการลงทุนในตลาดหุ้น ควรทยอยสะสมหุ้นกลุ่ม Quality Growth ที่มีงบดุลแข็งแกร่ง มีกำไรเติบโตสม่ำเสมอ สามารถรองรับธุรกิจชะลอตัว และรักษาอัตรากำไรได้ดี เช่น 7 บริษัทที่มีมูลค่าตามราคาตลาด (มาร์เก็ตแคป) มากที่สุดในตลาดหุ้นสหรัฐฯ รวมถึงตลาดหุ้นญี่ปุ่น ตลาดหุ้นอินเดีย และตลาดหุ้นไทย

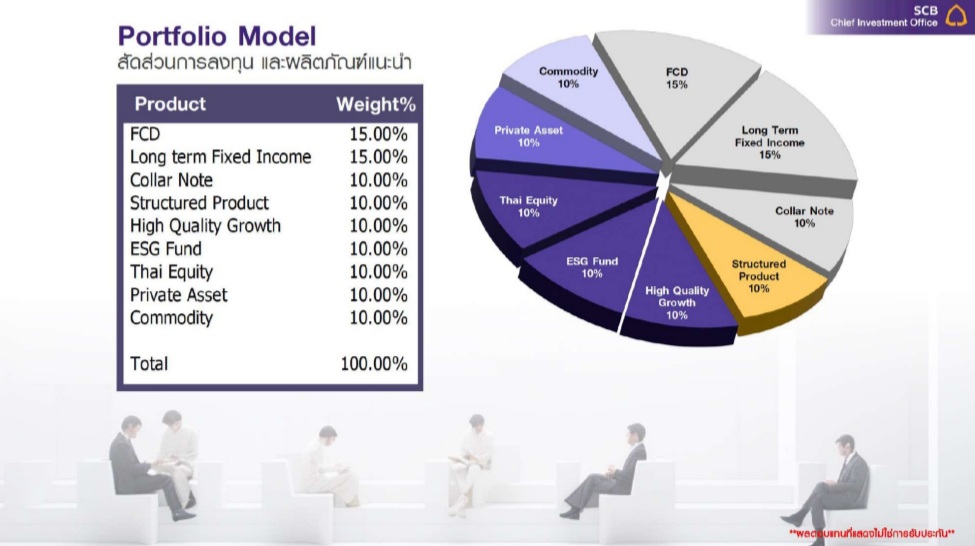

สำหรับพอร์ตลงทุนที่แนะนำเพื่อคาดหวังผลตอบแทน 7-10% กรณีเป็นกลุ่มลูกค้าที่มีความมั่งคั่งสูง (Wealth) รับความเสี่ยงได้สูง เข้าใจผลิตภัณฑ์ที่มีความซับซ้อน ให้แบ่งเงิน 15% ไว้ในบัญชีเงินฝากสกุลเงินต่างประเทศ (FCD) สกุลเงินดอลลาร์สหรัฐฯ หรือเลือกรับผลตอบแทนระหว่างรอแลกอัตราแลกเปลี่ยนที่ต้องการ ด้วยผลิตภัณฑ์ Dual Currency Note Pricing (DCI) ที่ให้ผลตอบแทนขึ้นอยู่กับอัตราแลกเปลี่ยนที่ลูกค้าต้องการ อีก 15% เน้นลงทุนในตราสารหนี้ระยะยาว

และแบ่งเงินอีก 30% ลงทุนหุ้นทั้งไทยและต่างประเทศ ที่เป็นกลุ่มคุณภาพ เติบโตสูง โดยให้น้ำหนักกับหุ้นที่เกี่ยวข้องกับสร้างผลบวกด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) ในพอร์ตด้วย พร้อมกันนี้ควรลงทุนในหุ้นกู้อนุพันธ์ Capped Floored Floater Noted ที่จำกัดผลตอบแทนต่ำสุด แลกกับการจำกัดผลตอบแทนสูงสุด ที่เหลืออีก 30% กระจายไปในหุ้นกู้อนุพันธ์อื่นๆ สินทรัพย์นอกตลาดหลักทรัพย์ (Private Asset) และสินค้าโภคภัณฑ์ในสัดส่วนประมาณ 10% เท่าๆ กัน เพื่อป้องกันความเสี่ยงจากความไม่แน่นอนต่างๆ

ขณะที่ตลาดหุ้นไทย มีปัจจัยสนับสนุนจากเศรษฐกิจที่ได้แรงหนุนจากการส่งออก ท่องเที่ยว และมาตรการกระตุ้นภาครัฐฯ ท่ามกลาง Valuation ที่อยู่ในระดับที่เหมาะสม

สำหรับเคล็ดลับในการลงทุนปี 2567 ในช่วงที่ธนาคารกลางสหรัฐฯ (Fed) เริ่มปรับลดอัตราดอกเบี้ย จะทำให้ตราสารหนี้ระยะยาวได้ ประโยชน์มากกว่าตราสารหนี้ ระยะสั้น จาก yield ที่มีแนวโน้มปรับลดลง โดยก่อนการลดดอกเบี้ย เป็นช่วงที่ควรเข้าสะสมตราสารหนี้ระยะยาว เพื่อรอรับประโยชน์จาก yield ที่ลดลงในอนาคต รวมทั้งควรเลือกตราสารหนี้คุณภาพสูง ที่ให้อัตราดอกเบี้ยในระดับสูง และมีความสามารถบริหารความเสี่ยงจัดการสินทรัพย์และหนี้สินได้ดี ส่วนการลงทุนในหุ้นช่วงที่ Fed ลดดอกเบี้ย หุ้นเติบโตจะทำผลงานชนะหุ้นคุณค่า

โอกาสนี้ ดร. กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าทีม SCB Chief Investment Office (SCB CIO) กล่าวเสริมว่า ตลาดหุ้นอินเดียมีแนวโน้มสดใสจากขนาดเศรษฐกิจอินเดียที่จะเติบโตเฉลี่ยปีละ 6-7% ในช่วง 10 ปีข้างหน้า ขับเคลื่อนจากปัจจัยในประเทศ ทั้งแรงหนุนจากการลงทุนรอบใหม่ของภาครัฐ ภาคเอกชน และการบริโภคที่เติบโตตามจำนวนประชากร รายได้ต่อหัวที่สูงขึ้น และการขยายตัวของเมือง ทำให้มีการคาดหมายกันว่า เศรษฐกิจอินเดียมีโอกาสแซงหน้าญี่ปุ่นและเยอรมนี ภายในปี 2573 เศรษฐกิจอินเดีย มาจากภายในประเทศเป็นหลัก ทั้งจากแรงหนุนภาครัฐ ภาคเอกชน และการบริโภคของประชากร

นอกจากนี้ การที่หุ้นอินเดียได้รับการเพิ่มน้ำหนักในดัชนี MSCI Emerging Market จาก 15.9% สู่ระดับ 16.3% จะช่วยเพิ่มความน่าสนใจการลงทุนหุ้นอินเดียของนักลงทุนสถาบันทั้งในและต่างประเทศมากขึ้น หนุนให้มีเงินไหลเข้าตลาดหุ้นอินเดียเพิ่มอีก 1.5 พันล้านดอลลาร์สหรัฐฯ ขณะที่บทบาทของนักลงทุนภายในประเทศเริ่มสำคัญมากขึ้น หลังจากรัฐบาลมีนโยบายสนับสนุนให้ภาคครัวเรือนเก็บออมเพื่อการเกษียณผ่านกองทุน Systematic Investment Plans (SIPs) ซึ่งเป็นการลงทุนที่ลดหย่อนภาษีได้ และมีระบบช่วยในการลงทุนเป็นประจำรายเดือน และยังมีปัจจัยหนุนระยะสั้น จากการออกมาตรการเร่งกระตุ้นเศรษฐกิจ และการบริโภค ช่วงก่อนการเลือกตั้งรัฐบาล ในเดือนเมษายน ถึงเดือนพฤษภาคม เพิ่มเข้ามาอีก

ล่าสุด ตลาดหุ้นอินเดีย มีมูลค่าตลาดอยู่ที่ 3.7 ล้านล้านดอลลาร์สหรัฐฯ มีขนาดใหญ่เป็นอันดับ 5 ของโลก โดยมีดัชนีหลัก 2 ตัว คือ Nifty 50 และ Sensex ส่วนกลุ่มอุตสาหกรรมที่มีขนาดใหญ่สุด คือ กลุ่มการเงิน ตามด้วยเทคโนโลยีสารสนเทศ และพลังงาน อีกทั้ง Valuation ของดัชนี Nifty 50 ยังอยู่ต่ำกว่าค่าเฉลี่ย 5 ปี บนมาตรวัดทั้งเชิง 12-Month forward price-to-earnings และ 12-Month forward price-to-book สวนทางกำไรต่อหุ้นในอนาคต (Forward EPS) ปี 2567-68 ที่คาดจะอยู่ในระดับ 14-18% ทำให้มีโอกาสเห็นการขยายตัวของ ROE เหนือกว่าค่าเฉลี่ย 20 ปีที่ 17% แต่การลงทุนจะต้องระมัดระวังความเสี่ยงจากความผันผวนของค่าเงินอินเดียรูปีประกอบด้วย

สำหรับตลาดหุ้นสหรัฐฯ มีปัจจัยบวกสนับสนุนหลายประการ ประเด็นหลัก คือ อัตราดอกเบี้ยนโยบายของ Fed ที่หยุดขึ้นแล้ว และมีแนวโน้มจะปรับลดลงในปี 2567 หลังภาพเศรษฐกิจมีแนวโน้มชะลอตัวแบบค่อยเป็นค่อยไป (Soft landing) โดย Fed Dot Plot คาดการณ์อัตราดอกเบี้ยนโยบายจะปรับลด 3 ครั้งในปีหน้า ขณะที่ตลาดคาดว่า Fed จะลดดอกเบี้ยมากกว่า 3 ครั้ง ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาล (bond yield) ของสหรัฐฯ ลดลงอย่างรวดเร็ว ทำให้ความสามารถในการสร้างกำไรของบริษัทจดทะเบียนสหรัฐฯ ดีขึ้น ส่งผลให้น่าจะเห็นการปรับเพิ่มประมาณการผลดำเนินงานตลาดหุ้นสหรัฐฯ เกิดขึ้นต่อเนื่อง ผลักดันให้เม็ดเงินของนักลงทุนรายย่อยที่พักไว้ใน Money Market ไหลกลับเข้ามาในตลาดหุ้นสหรัฐฯ เพิ่มได้

ซึ่งเมื่อพิจารณาจากข้อมูลในอดีต จะเห็นว่า ทุกครั้งที่ Fed หยุดขึ้นดอกเบี้ย ในช่วง 12 เดือนหลังจากนั้น หุ้นสหรัฐฯ นำโดยตลาดหุ้น S&P500 จะทำผลงานได้ดีกว่าค่าเฉลี่ยระยะยาว